三十年河?xùn)|、三十年河西――這句話用在當(dāng)下的光伏行業(yè)顯得頗為貼切。從光伏行業(yè)上市公司已披露的半年度業(yè)績預(yù)告來看,前兩年風(fēng)光無限的硅料、硅片企業(yè)表現(xiàn)一般,甚至出現(xiàn)了季度虧損,而曾經(jīng)巨虧的電池、組件企業(yè)則紛紛預(yù)喜。

下游“吃香喝辣”

組件業(yè)務(wù)一直是光伏行業(yè)利潤最為微薄的環(huán)節(jié),但隨著上市公司紛紛強(qiáng)化一體化產(chǎn)能布局,龍頭組件廠商也在今年上半年實現(xiàn)豐收。

晶科能源預(yù)計上半年凈利潤為36.6億元-40.6億元,同比增加304.38%-348.58%;扣非凈利潤預(yù)計為33.2億元-37.2億元,同比上升313.45%-363.26%。晶澳科技預(yù)計上半年實現(xiàn)凈利潤42億元C49億元,同比增長146.81%-187.95%;扣非凈利潤為45.6億元C52.6億元,同比增長179.33%C222.22%。

記者注意到,上述兩家企業(yè)均談到上半年全球光伏市場需求旺盛以及公司組件出貨量增加的情況。此外,晶科能源還提到,公司N型先進(jìn)產(chǎn)品占比持續(xù)提升,積極應(yīng)對供應(yīng)鏈價格、匯率市場和國際貿(mào)易政策變化。晶澳科技表示,公司充分發(fā)揮自身的全球市場營銷服務(wù)網(wǎng)絡(luò)優(yōu)勢和品牌優(yōu)勢,進(jìn)一步開拓國內(nèi)外市場;同時,受益于新產(chǎn)能逐步釋放,產(chǎn)銷量增長帶來規(guī)模效應(yīng),公司持續(xù)優(yōu)化供應(yīng)鏈管理,采購材料、物流運(yùn)輸成本顯著下降,盈利能力大幅提升。

除了上述兩家一體化組件龍頭企業(yè)以外,部分規(guī)模較小的組件上市公司也宣布上半年業(yè)績預(yù)增,例如億晶光電、愛康科技、協(xié)鑫集成等。不過,截至目前,主要的頭部組件企業(yè)中,隆基綠能、天合光能、東方日升、阿特斯等并未披露業(yè)績預(yù)告。

電池環(huán)節(jié)同樣紛紛預(yù)喜,愛旭股份預(yù)計公司上半年實現(xiàn)凈利潤12.6億元-14億元,同比增加111.41%到134.90%;扣非凈利潤為12.2億元-13.6億元,同比增加120.01%到145.26%。鈞達(dá)股份預(yù)計上半年實現(xiàn)凈利潤9億元-11億元,比上年同期增長230%-300%;扣非凈利潤為8.5億元-10.5億元,比上年同期增長1330%-1670%。

針對業(yè)績變動的原因,上述兩家電池企業(yè)均談到上游硅料產(chǎn)能釋放、價格下行等變化推動了行業(yè)成本下降及市場需求的快速增長。電池環(huán)節(jié)是當(dāng)下技術(shù)變革最集中的環(huán)節(jié),N型技術(shù)的普及也給企業(yè)貢獻(xiàn)了業(yè)績增量。

愛旭股份表示,目前ABC產(chǎn)品在手訂單充足,公司會繼續(xù)努力提升產(chǎn)能與產(chǎn)品競爭力,滿足市場客戶交付需求與多樣化產(chǎn)品需求。鈞達(dá)股份則稱,2023年光伏電池環(huán)節(jié)由P型向N型技術(shù)升級迭代,N型產(chǎn)品市場供不應(yīng)求,電池盈利較去年同期迎來提升。

上游增長乏力

相比電池、組件等下游廠商紛紛預(yù)喜,光伏上游企業(yè)則選擇了大面積的集體沉默。硅料龍頭企業(yè)中,通威股份、大全能源均在A股上市,特變電工控股在香港上市的新特能源,這三家公司均未披露相關(guān)業(yè)績預(yù)告。

按照上交所規(guī)則,主板公司若出現(xiàn)以下三種情況之一,應(yīng)當(dāng)在7月15日前對半年度業(yè)績進(jìn)行預(yù)告,一是凈利潤為負(fù)值;二是凈利潤實現(xiàn)扭虧為盈;三是實現(xiàn)盈利,且凈利潤與上年同期相比上升或者下降50%以上。作為參照,今年一季度,通威股份凈利潤同比增速為65.59%;特變電工凈利潤增速為51.34%。

大全能源今年一季度營收、凈利潤雙雙下滑,分別減少40.26%和32.49%。大全能源為科創(chuàng)板公司,根據(jù)科創(chuàng)板規(guī)則,并未對半年度業(yè)績預(yù)告披露做強(qiáng)制性規(guī)定。

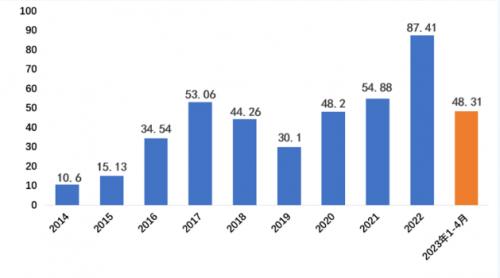

硅料廠商業(yè)績變化也在情理之中,今年上半年硅料價格大幅下滑,按照硅業(yè)分會上周披露的數(shù)據(jù),國內(nèi)N型料成交均價為7.45萬元/噸,單晶致密料成交均價為6.57萬元/噸,距離去年30萬元/噸以上的高位區(qū)間已經(jīng)跌去了近八成。

事實上,同樣的邏輯也適用于硅片廠商,硅業(yè)分會上周數(shù)據(jù)顯示,M10單晶硅片(182mm/150μm)成交均價為2.80元/片,G12單晶硅片(210mm/150μm)成交均價為3.75元/片,同樣較去年高點(diǎn)跌去了六七成。

從多家硅片廠商披露的半年度業(yè)績預(yù)告來看,雖然仍維持了較高速度的增長,但實際上暗藏玄機(jī)。硅片龍頭TCL中環(huán)預(yù)計上半年實現(xiàn)凈利潤44.8億元-46.8億元,比上年同期增長53.57%-60.42%;扣非凈利潤為37.5億元-39.5億元,比上年同期增長29.27%-36.16%。

TCL中環(huán)表示,報告期內(nèi),光伏產(chǎn)業(yè)鏈價格快速下行,對經(jīng)營成果產(chǎn)生壓力;產(chǎn)業(yè)鏈競爭博弈劇烈,對市場環(huán)境及經(jīng)營帶來諸多不確定性。公司始終堅持技術(shù)創(chuàng)新和工業(yè)4.0制造方式轉(zhuǎn)型,持續(xù)提升柔性制造能力,深化產(chǎn)品技術(shù)和成本優(yōu)勢,增強(qiáng)內(nèi)生競爭力,實現(xiàn)穿越周期。

雙良節(jié)能預(yù)計上半年實現(xiàn)凈利潤5.8億元-6.8億元,同比增長64.15%到92.45%;扣非凈利潤5.2億元-6.2億元,同比增長54.19%-83.85%。公司稱,報告期內(nèi),公司節(jié)能節(jié)水業(yè)務(wù)快速發(fā)展,在光伏新能源領(lǐng)域的相關(guān)業(yè)務(wù)開展順利,光伏設(shè)備和單晶硅棒/硅片收入持續(xù)增長,推動公司經(jīng)營業(yè)績提升。

細(xì)究上述兩家硅片企業(yè)的業(yè)績預(yù)告,其實二季度已經(jīng)出現(xiàn)了凈利潤增長減速甚至虧損。其中,TCL中環(huán)今年一季度凈利潤增速為71.9%,扣非凈利潤增速為70.61%,與上述預(yù)告值相比,二季度增速有所放緩;雙良節(jié)能一季度凈利潤、扣非凈利潤增速分別為315.06%和289.53%,同樣是二季度拖慢了上半年的增長。

當(dāng)然,還有硅片上市公司在二季度出現(xiàn)虧損,京運(yùn)通預(yù)計公司上半年實凈利潤3883.42萬元-1.165億元,同比減少70%-90%;扣非凈利潤為728.34萬元-7283.44萬元,同比減少80%-98%。而在今年一季度,京運(yùn)通凈利潤、扣非凈利潤分別為3.03億元和2.98億元。

京運(yùn)通表示,2023年上半年,公司主營業(yè)務(wù)收入保持良好增長,但第二季度受行業(yè)變化、市場波動等因素影響,公司硅片產(chǎn)品銷售單價出現(xiàn)下滑,對公司新材料業(yè)務(wù)的凈利潤產(chǎn)生較大負(fù)面影響。此外,第二季度,公司對新材料業(yè)務(wù)存貨(含硅料、硅棒、硅片等)進(jìn)行了初步減值測試,擬計提存貨跌價準(zhǔn)備2.2億元-2.7億元。

值得一提的是,正如前述,硅片、組件雙龍頭的隆基綠能未披露半年度業(yè)績預(yù)告,硅片新勢力廠商弘元綠能也未披露半年度業(yè)績預(yù)告。今年一季度,隆基綠能、弘元綠能凈利潤增速分別為36.55%、3.36%。

N型技術(shù)收益顯著

上半年告一段落,持續(xù)動蕩的光伏產(chǎn)業(yè)鏈價格也在6月30日前后迎來企穩(wěn),對于行業(yè)而言,目前最關(guān)心的問題之一就是產(chǎn)業(yè)鏈價格企穩(wěn)后利潤將如何重新分配,此外,價格的企穩(wěn)也能減少各環(huán)節(jié)企業(yè)經(jīng)營的不確定性。

對于這一問題,中信證券在最新研報中指出,隨著光伏硅料價格逐步接近底部,光伏相關(guān)產(chǎn)業(yè)鏈價格觸底企穩(wěn),電站投資收益率也迎來大幅修復(fù),終端觀望情緒逐步消除,產(chǎn)業(yè)鏈排產(chǎn)迎來向上拐點(diǎn)。同時,隨著今年二季度以來海外渠道庫存持續(xù)去化,目前分銷市場庫存壓力已有明顯回落,訂單企穩(wěn)回升,預(yù)計8月前后或再迎新一輪補(bǔ)庫增長拐點(diǎn),下半年光伏行業(yè)有望扭轉(zhuǎn)二季度以來承壓的狀態(tài),景氣度也將持續(xù)上行。

中金公司認(rèn)為,6月以來,上游硅料硅片價格加速下跌,硅料價格破百較市場預(yù)期提前半年有余,市場開始預(yù)期產(chǎn)業(yè)鏈價格企穩(wěn)以及后市排產(chǎn)提升。繼續(xù)積極看待板塊三季度反彈機(jī)會:硅料價格已止跌企穩(wěn),需求改善信號開始顯現(xiàn)。該機(jī)構(gòu)認(rèn)為,此次硅料價格率先企穩(wěn)有望傳遞至各個環(huán)節(jié),價格走向穩(wěn)定,打消終端觀望情緒,最終帶動訂單和排產(chǎn)提升,支撐板塊表現(xiàn)。

市場的另一個關(guān)注點(diǎn)在于N型技術(shù)的影響,從部分公司半年度業(yè)績預(yù)告情況看,N型技術(shù)的滲透已經(jīng)為廠商帶來了明顯收益。

中信證券認(rèn)為,N型電池加速降本增效,TOPCon頭部產(chǎn)能單瓦成本或追平PERC,性能和成本優(yōu)勢凸顯。同時,隨著電池片廠商逐步優(yōu)化TOPCon硼擴(kuò)散和氧化層制備等工藝,2023下半年TOPCon產(chǎn)能釋放有望加速??紤]到TOPCon市場競爭力和接受度大幅提升,中短期內(nèi)或仍將維持供應(yīng)緊張格局,產(chǎn)品有望維持明顯溢價。

根據(jù)中信證券的判斷,今明兩年TOPCon電池全球市場滲透率有望分別達(dá)26%、50%左右,同時考慮HJT、xBC等電池技術(shù)亦穩(wěn)步推廣,預(yù)計N型電池全球滲透率或分別提升至31%、59%以上,N型技術(shù)進(jìn)入快速替代升級階段,新型高效電池技術(shù)和量產(chǎn)領(lǐng)先的廠商有望充分享受技術(shù)發(fā)展紅利。

中金公司指出,N-TOPCon電池環(huán)節(jié)超額收益正在向N型制造產(chǎn)業(yè)鏈中的其他環(huán)節(jié)轉(zhuǎn)移,看好2023年下半年N-TOPCon滲透率加速提升帶來的產(chǎn)業(yè)鏈細(xì)分環(huán)節(jié)利潤提升機(jī)遇。

來源:證券時報

評論